नेपाल राष्ट्र बैंकको कडा नियमन, माइक्रो म्यानेजमेन्ट की बाध्यता ?

- सुमन सुवेदी

- 2024 Jan 26 05:27

काठमाडौं । एकातर्फ कतिपय देशको बैंकिङ सिस्टमले नियमन बाट क्रमश विनियमन तर्फ को बाटो समाइसकेको अवस्थामा हाम्रो देशको बैंकङमा भने नियमनबाट क्रमश कडा तथा सूक्ष्म नियमनतर्फ लागेको देख्न सकिन्छ।

यो कसको कारणले भएको हो ? अवश्य पनि नियामकको नाताले नेपाल राष्ट्र बैंकको कडा नीतिले गर्दा नै बैंकङ क्षेत्र कडा तथा सूक्ष्म नियमन तर्फ गइरहेको देखिन्छ तर के सबै दोष नेपाल राष्ट्र बैंकको मात्रै हो त ? के नेपाली बैंकको आचरण नैतिक बैंकिङ आचरणको कसीमा ठिक छ त ? अहिलेको अवस्थामा वा परिदृश्यमा के उनीहरूलाई अहिले नै विनियमनतर्फ लग्न सकिन्छ त ? बैंकहरूको माइक्रो म्यानेजमेन्ट भयो वा गरियो भनेर जसरी नेपाल राष्ट्र बैंकलाई मात्रै सहजै दोष लगाउने गरिन्छ, यसको गम्भीरता र वास्तविकताभने अलि भिन्नै भएकोले यस विषयमा गम्भीर तथा विश्लेषणात्मक अध्ययन गरी जानकारी राख्नु आवश्यक हुन जान्छ।

शाब्दिक अर्थमा बैंकिङ नियमन वा Banking Regulation भन्नाले बैंकिङ सिस्टमलाई सरकारद्वारा कानुन अनुरूप निश्चित नियामक निकाय तय गरी नियमनको दायरामा ल्याउनुलाई बुझिन्छ भने यदि सोही नियामकको नियमनको दायरालाई क्रमश हटाइन्छ वा घटाइन्छ भने त्यसलाई हामी बैंकिङ विनियमन वा Banking Deregulation भनेर बुझ्ने गर्दछौं । रेगुलेसनले कुनै पनि व्यवसायिक क्षेत्रलाई नियमहरूको दायरामा ल्याउँदछ भने डिरेगुलेसनले नियमहरू भटाई वा हटाई स्वस्थ प्रतिस्पर्धा को स्थिति ल्याएर सम्बन्धित क्षेत्रको बजारीकरण वा Market Efficiency बढाउने काम गर्दछ जसले गर्दा Creativity तथा Innovation लाई मार्ग प्रशस्त हुने गर्दछ ।

नियमनमा हरेक चिजको नियम कानुन बनाइएको हुने भएकोले नयाँ सोच र नयाँ तरिकाको प्रादुर्भाव वा आविष्कार हुने सम्भावना अत्यन्त कम रहन्छ भने यसको विपरीत विनिमयनमा नियमको दायरालाई हटाउने वा खुकुलो गरिने भएको कारणले धेरै हदसम्म सञ्चालन स्वतन्त्रता हासिल भई स्वस्थ प्रतिस्पर्धा कायम हुने र नयाँ नयाँ सोच तथा प्रोडक्टहरू को आविष्कार हुने प्रशस्त सम्भावना रहने गर्दछ।

अन्य व्यापार व्यवसायभन्दा बैंकिङ व्यवसाय नितान्त रूपले फरक व्यवसाय हो। यो व्यवसाय नियमसम्मत ढंगले र नैतिक ढंगले चल्नु अति आवश्यक हुन्छ किनभने बैंकिङ व्यवसाय खराब तरिकाले सञ्चालन भयो भने यसले समग्र अर्थतन्त्रलाई नै नकारात्मक असर पुर्याउन सक्छ। लाखौं लगानीकर्ताको लगानी सँगसँगै लाखौं बचतकर्ताको बचत पनि बैंकहरूमा रहने कारणले गर्दाखेरि जुनसुकै राष्ट्रले पनि बैंकिङ व्यवसायलाई निरपेक्ष रुपमा सञ्चालन हुन दिँदैन र नियमनको दायरामा ल्याएको हुन्छ। नियमन बैंकिङ व्यवसायको आवश्यकता भएपनि नियमनको भविष्यको कार्यदिशा कतातर्फ जाने भन्ने कुरा महत्वपूर्ण हुन्छ।

मानिस आफै प्रगतिशील प्राणी हो जसले आफ्नो कमी कमजोरीबाट आफै सिकिरहेको हुन्छ र सिकाइलाई आगामी व्यवहारमा परिवर्तन गरिरहेको हुन्छ। के यो कशीमा हाम्रा बैंकहरु सही तरिकाले काम गरिरहेका छन् त ? के विगतमा गरेका गल्तीहरुबाट उनीहरुले पाठ सिकिरहेका छन् त ? के उनीहरूको कार्य प्रणालीमा अपेक्षित सुधार आयो त ? नियमन हटाउन वा कम गर्नको लागि पहिला यी प्रश्नहरूको उत्तर खोज्नु अति आवश्यक हुन जान्छ। Deregulation को लागि पहिला Regulation को आवश्यकता हुन्छ।

बैंक व्यवस्थापनमा युवा प्रमुख कार्यकारी हरू तथा बैंक बोर्डमा पुराना तथा अनुभव प्राप्त बैंकरहरूको प्रशस्तै उपस्थिति रहँदा पनि नेपाली बैंकहरूको कार्यसम्पादन तथा वित्तीय अवस्था किन सन्तोषजनक रहेको छैन ?

नेपाली बैंकहरूमा आजको दिनमा युवा प्रमुख कार्यकारीहरूको बहुलता सहजै देख्न सकिन्छ भने अर्को तर्फ बैंकको बोर्डमा पनि पुराना तथा अनुभव प्राप्त बैंकरहरूको प्रशस्तै उपस्थिति देख्न सकिन्छ। यसरी हेर्दा आजको दिनमा नेपाली बैंकिङमा न युवा जोशको कमी छ न एक्सपर्टिज वा अनुभवको नै कमि रहेको देखिन्छ ।

तर आज किन नेपाली बैंकहरूको कार्यसम्पादन तथा वित्तीय अवस्था सन्तोषजनक रहेको छैन, किन उनीहरू नैतिक बैंकिङ बिर्सेर क्रमश एकआपसमा व्यवसाय वृद्धि गर्ने अस्वाभाविक कम्पिटिसनतर्फ लागेका छन्, किन उनीहरू अर्थतन्त्रको आरोह अवरोह वा ट्रेड साइकिल अनुरुप चल्दैनन् र वित्तीय प्रणालीको लागि अनावश्यक चुनौती सिर्जना गर्दछन्, किन उनीहरू खाली नाफामुखी मात्र हुँदै गइरहेको छन् वा वित्तीय दायित्वबाट क्रमश च्युतत भइरहेका छन्, किन आजका बैंकहरू व्यापार वृद्धिको लागि रिस्क म्यानेजमेन्ट र कम्प्लायन्समा अनावश्यक कम्प्रमाइज गर्ने गर्दछन त्यसैले क्रमश उनीहरु आवश्यक रिस्क म्यानेजमेन्ट गर्न असफल हुँदै गइरहेका छन्, उनीहरूको कार्यप्रणाली किन बारम्बार विवाद र प्रश्नमा पर्दछ, आम जनमानसमा किन बैंकप्रति क्रमश नैरास्यता अविश्वासको भावना विकसित भइरहेको छ, किन बैंकिङ व्यवसाय डाइरेक्टर तथा कर्मचारीहरूले राम्रो सेवा सुविधा लिने तर लगानीकर्तालाई केही दिन नसक्ने व्यवसायतर्फ परिणत भइरहेको छ, किन आज राम्रा बैंकका सेयर मूल्यहरू समेत अन्य सेक्टरका कमजोर सेयरहरूको तुलनामा लगानीकर्ताको कन्फिडेन्स कायम राख्नमा असफल हुँदै गइरहेका छन् ?

यी सबै प्रश्नहरूको उत्तर खोज्नु अति आवश्यक छ किनकि यी माथि उल्लेखित प्रश्नहरूको उत्तर सँगसँगै नेपाल राष्ट्र बैंक किन अनावश्यक अवगाल लिँदै माइक्रो म्यानेजमेन्ट वा कडा नियमनको बाटो हिँड्न बाध्य भएको हो भन्ने कुरा थाहा हुनेछ। नेपालको वित्तीय इतिहासमा कतिपय यस्ता दृष्टान्तहरू पाउन सकिन्छ जहाँ बैंकहरूद्वारा विभिन्न गलत अभ्यास र दुष्प्रयोग बढेर गएको कारणले नेपाल राष्ट्र बैंक कडा नियमनमा उत्रन बाध्य भएको प्रष्टै देख्न सकिन्छ जसका कारणले बेलाबेला माइक्रो म्यानेजमेन्ट भयो भनेर राष्ट्र बैंकलाई दोषारोपण पनि हुने गरेको छ।

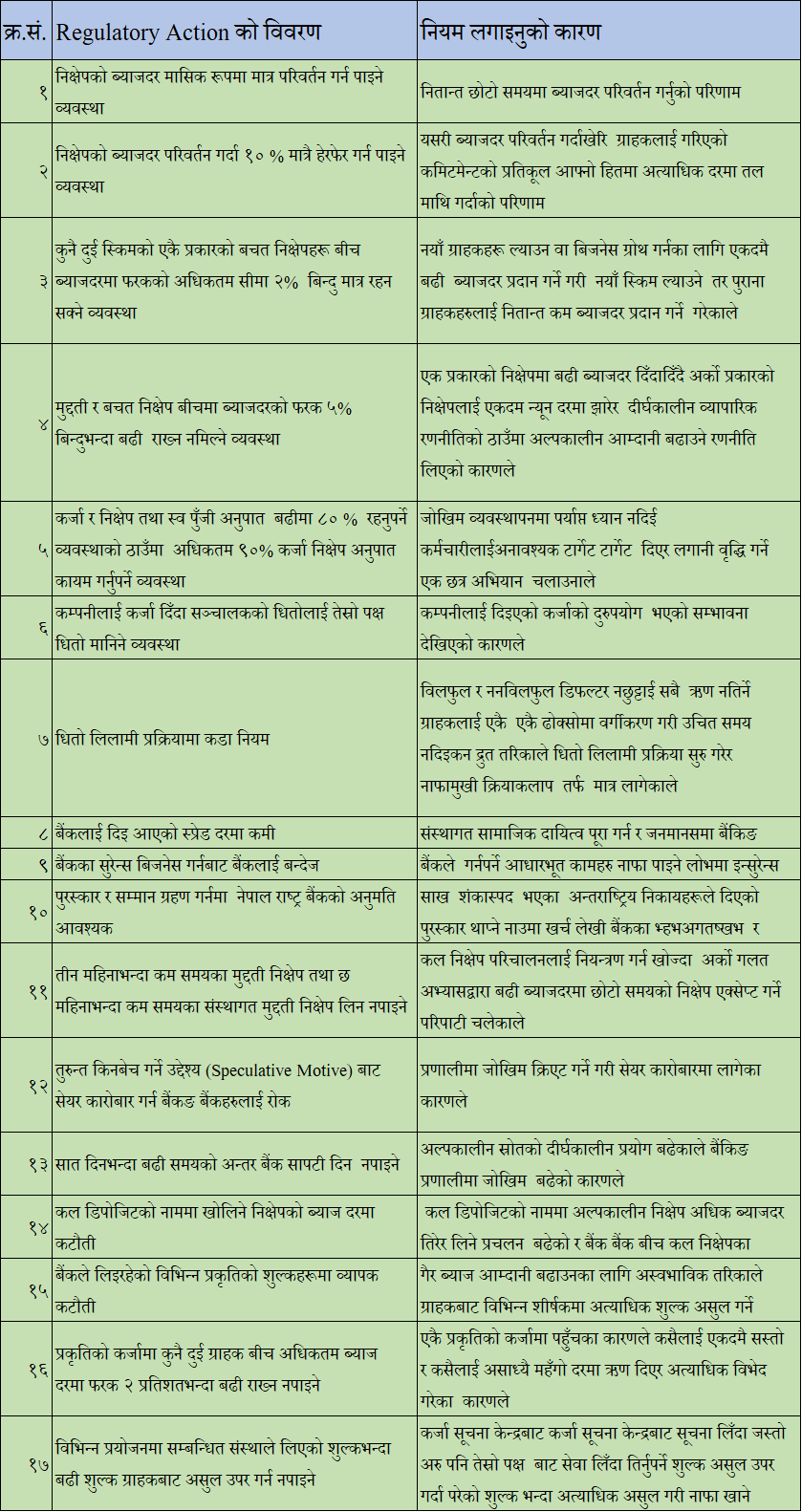

बैंकहरू को विशुद्ध नाफामुखी आचरणले गर्दा नेपाल राष्ट्र बैंकको अंकुश लागेका केही बैंकिङ क्रियाकलापहरु

समष्टिमा भन्दा नेपाली बैंकहरूको आचरण सुधार हुनु अति आवश्यक छ। अधिकांश नेपाली बैंकहरूको वर्तमान बोर्ड अफ डाइरेक्टर को अध्ययन गर्दा त्यहा व्यापारिक घरनाहरू को उपस्थिति हावी रहेको प्रष्टै देख्न सकिन्छ। केही प्रयास गरिएता पनि अहिलेसम्म नेपालको बैंकिङ क्षेत्र र व्यावसायिक क्षेत्रलाई पूर्णरूपले अलग गर्न सकिएको छैन । कतिपय उही व्यक्तिहरूको परिस्थितिजन्य रूपमा घरी बैंकरको रुपमा घरी व्व्यवसायीको रुपमा विरोधाभासपूर्ण सार्वजनिक उपस्थितिहरू सतहमा आएको पनि हामीले देखेकै छौं ।

नाफामुखी गतिविधिमा मात्रै अभिमुख हुनु, जोखिम व्यवस्थापनलाई कम प्राथमिकता दिइनु , विपरीत परिस्थितिमा पनि अनावश्यक व्यापार वृद्धिमा लाग्नु, समग्र बैंक व्यवस्थापननै कर्जा सम्बन्धी जोखिम व्यवस्थापन छली नाफा बढाउनतर्फ लाग्नु, आधारभूत बैंकङ कार्यहरू बिर्सेर नाफामुखी दोस्रो कार्यहरू तर्फ आफ्नो सम्पूर्ण मेसिनरी सहित लाग्नु र दिगो वृद्धिलाई ताकमा राखेर अल्पकालीन वृद्धि र नाफालाई अधिकतम ध्यान दिएर कार्यसम्पादन अगाडि बढाउनु आजको समयमा बैंकहरूको मुख्य कार्यशैली रहेको पनि प्रष्ट छ। त्यसैले नेपाल राष्ट्र बैंकको कडा नियमन वा माइक्रो म्यानेजमेन्ट बैंकहरूकै गलत कार्यशैली को उपज हो। अहिलेको परिस्थितिमा नेपाली बैंकिङ क्षेत्र लाई म्भचभनगबितष्यल तर्फ कदापि लान सकिँदैन।

नेपाल राष्ट्र बैंकलाई माइक्रो म्यानेजमेन्टको दोष लगाउनुको कुनै तुक छैन । बरु यसको साटो बैंकहरुले आफ्नो कार्यशैलीलाई क्रमश सुधार गर्दै जोखिम व्यवस्थापनप्रति अधिक ध्यान दिएर अन्तर्राष्ट्रिय बैंकङ अभ्यास तथा नेपाल राष्ट्र बैंकका निर्देशनहरुलाई अक्षरस पालना गर्न तर्फ लागेर अनावश्यक रूपमा नाफामुखी क्रियाकलाप तर्फ लाग्नबाट बचेर आफ्नो कार्य सम्पादनतर्फ लागे भने भविष्यमा बैंकिङ नियमनबाट क्रमश विनियमनतर्फ लाग्न सकिन्छ।

यो पनि पढ्नुहोस्

राष्ट्र बैंकको एकिकृत निर्देशनको संशोधन: मूल रोगको औषधी नगरी लाक्षणिक उपचार

(पूर्व बैंकर सुवेदी नेपाल राष्ट्र बैंकको वित्तीय साक्षरता अभियानका ट्रेनर हुन् । त्रिभुवन विश्व विद्यालयका विभिन्न क्याम्पसमा अध्यापन गराउदै आएका सुवेदी सँग १७ वर्षको बैंकिङ अनुभव रहेको छ।)

![$adHeader[0]['title']](https://bfisnews.com/images/bigyapan/1759825227_1100x100.gif)

प्रतिक्रिया