वास्तविक असुली बिना सिमा बढाइ कर्जालाई सदाबहार देखाउनु नेपाली बैंकिङ्ग क्षेत्रको प्रमुख समस्या, सुमन सुवेदीको विश्लेषण

- सुमन सुवेदी

- 2023 Nov 04 18:49

काठमाडौं । बैंक तथा वित्तीय संस्थाको मुख्य कमाई हुने सम्पत्ति (Earning Assets) भनेको ऋण (Loan and Advances) हो जबकि लगानी (Investment) बाट आउने कमाई रकममा त्यसपछि मात्र आउँने गर्छ । त्यसैले कर्जा जोखिम (Credit Risk) बैंकिङ्गमा कुनै पनि अन्य जोखिम भन्दा सँधै बढी हुने गर्दछ । बैंक तथा वित्तीय संस्थाहरूले पहिले कर्जा किन्छन त्यसपछि तरलता आवश्यकताको प्रबन्ध गरेपछि पुनः त्यसलाई बेच्छन ।

बैंकहरुले कम ब्याज दरमा विभिन्न प्रकारका निक्षेपहरूको रूपमा कर्जा खरीद गर्दछन र तरलता प्रबन्ध गरेपछिे त्यसको अधिकांश भागलाई नियामक द्वारा अनुमति प्राप्त स्तरमा ब्याजदर अन्तर ( Interest Rate Spread) कायम राखेर कर्जा लिनेहरूलाई ऋणका रुपमा दिन्छन । यहि ऋण तथा कर्जासिमा हरूबाट ब्याज र अन्य कमिसनको रुपमा बैंकको कमाइको अधिकतम अंश आउने गर्दछ । जब बैंकको कर्जा पोर्टफोलियोको गुणस्तरमा समस्या सुरु हुन्छ, यसले सीधा बैंकको वित्तीय स्वास्थ्यलाई नकारात्मक असर गर्दछ ।

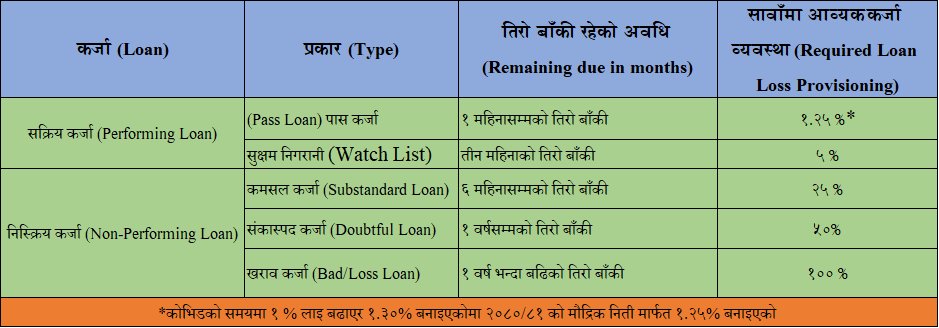

बैंकिङ्गमा परिचालन जोखिम (Operational Risk) त्यस्तो सम्भावित घाटासँग सम्बन्धित छ जो मानिस, प्रक्रिया, प्रणाली र बाह्य घटनाहरूसँग सम्बन्धित मुद्दाहरूको कारण बाट घट्ने गर्दछ र जसलाइ बिभिन्न सुरक्षा सावधानी तथा उचित व्यवस्थापनबाट न्यूनिकरण गर्न सकिन्छ । अर्कातर्फ कर्जा लिनेहरू र बैंकले गरेको लगानीको दोस्रो पक्षहरूले भुक्तानी नगर्ने वा भुक्तानीमा गर्ने बिभिन्न कैफियतका कारण कर्जा जोखिम हुने गर्दछ । यसरी भुक्तानी नभएको समयको आधारमा, ऋण तथा कर्जाहरुलाई निम्न लिखित दुई प्रकारमा विभाजन गर्न सकिन्छ ।

१. सकृय कर्जा (Performing Loan)

तिर्नुपर्ने सावा र/वा व्याज बाँकी नरहेको देखि तिन महिना सम्मको तिरो तिर्न बाँकी रहेको

२. निष्कृय कर्जा (Non Performing Loan)

तिन महिना भन्दा बढी समयको तिरो तिर्न बाँकी रहेको

जब कुनै कर्जा सकृय बाट निष्कृय कर्जामा झर्दछ, सबभन्दा पहिले यसले कुनै थप व्याज आर्जन गर्दैन र नाफामा प्रत्यक्ष असर गर्दछ । यसका अतिरिक्त जब त्यो कर्जा निष्कृय कर्जा भित्रका विभिन्न प्रकारहरुमा क्रमश झर्दै जान्छ, यसले अन्य कर्जा तथा बैंकिङ्ग गतिविधिबाट प्राप्त आयलाई समेत खराब कर्जा वापतको व्यवस्था (Loan Loss Provisioning) गराई नाफामा दोहोरो असर पुर्याउँछ ।

तल उल्लेखित तालिकाले कर्जाको वर्र्गीकरण मापदण्ड र बाँकी सावाँको लागि गर्नुपर्ने थप रकम व्यवस्थापनलाई देखाउँछ ।

माथि तालिकामा उल्लेखित सामान्य प्रावधान बाहेक, कर्जा दुरुपयोग, काल्पनिक व्यक्ति वा संस्थालाई दिइएको कर्जा, ऋण नतिरी व्यापार बन्द गरिएको अवस्था आदिमा तुरुन्त सावाँ रकमको शत प्रतिशत व्यवस्थापन गरि तुरुन्त ऋण असुलीको कानूनी कारवाही सुरु गर्नु समेत बैंक तथा वित्तीय संस्था बाध्यकारी हुन्छ । निष्कृय कर्जामा बढोत्तरी बैंकको वित्तीय संकटको आधारभूत सूचक हो र यसले बेसल मापदण्ड अनुसार पूँजी पर्याप्तता अनुपात (CAR) कायम राख्नका लागि जोखिम भारित सम्पत्ति बढाई अधिक पूँजी आवश्यकता आकर्षित गर्छ र बैंकको थप व्यापार गर्ने क्षमता समेत घटाउँछ ।

बैंकिङ्ग एक नैतिक व्यवसाय हो जुन वित्तीय रुपमा पारदर्र्शी हुनुपर्दछ र वित्तिय विवरण हरुको आवधिक रूपमा तथा यथास्थितिमा सार्वजनिक खुलासा (Disclosure) हुनुपर्दछ । तर विडम्बना यो छ कि, धेरै जसो बैंकहरूले नाफाको आंकडा बढाउन वित्तीय प्रतिवेदनलाई नियोजित रुपमा हेरफेर गर्ने गर्दछन । जुन क्रममा खराब कर्जालाई समेत सदाबहार देखाउने कुकृत्य समेत हाकाहाकी हुने गर्दछ । कर्जालाई सदाबहार देखाउनु भनेको बिना कुनै वास्तविक भुक्तानी विभिन्नरुपमा थप कर्जा दिएर वा कर्जा सीमा बढाएर अप्राकृतिक रुपमा भुक्तानी भएको देखाई बैंकको नाफा बढाउने काम हो, यसलाई Zombie Financing पनि भनिन्छ । यसले गर्दा खराब कर्जा असल कर्जाको रुपमा गणना हुने, ऋण थपिंदै जाने र भविष्यको कुनै समयमा एकै पल्ट समस्याग्रस्त रुपमा पहिचान भएर बैंकको वित्तिय स्वास्थमा ठूलो असर पुर्याउने सम्भावना हुन्छ ।

यस क्रममा Loan Loss Provision घटाएर नाफा बढाउन कर्जा दुरुपयोग, काल्पनिक व्यक्ति वा संस्थालाई दिइएको कर्जा, ऋण नतिरी व्यापार बन्द गरिएको अवस्था आदिलाइ नियोजित रुपमा लकाउने काम समेत हने गर्दछ । खराब कर्जा बृद्धि हुनु भनेको बैंकको वित्तीय स्वास्थ्यमा नकारात्मक असर पर्नु हो र यसलाइ छोप्नु भनेको बिना तत्कालको उपचार रोग बढाउदै लानु हो । तर सायद नेपाली बैंक व्यवस्थापनको नजरमा यो मात्र बैंक व्यवस्थापनको असफलता हो त्यसैलेत निस्कृय कर्जा बढ्छ भनेर पारदर्शी रुपले देखाउनु पर्नेमा यस्ता तथ्यहरु छोपेर विभिन्न बाहानामा कर्जा थपि असुली देखाई कर्जालाई सदाबहार देखाई वित्तिय प्रतिवेदनमा छेडछाड गर्न नेपाली बैंक व्यवस्थापनहरु उद्घत हुने गर्दछन् । यस्तो कार्यले छोटो अवधिमा नाफा त बढाउला तर अन्ततः बैंकलाई दीर्घकालमा ठूलो असर गरी वित्तिय स्वास्थ नराम्ररी बिगार्न सक्छ ।

नेपाली बैंकहरूको प्रत्येक त्रैमासमा बढ्दै गएको निस्कृय कर्जाको दरले समेत यसरी गलत तरिकाले कर्जा सदाबहार देखाई वित्तीय प्रतिवेदन हेरफेर गरिने गरिएको तथ्यलाई थप पुष्टि गर्छ । अधिकांश बैंकहरूमा विभिन्न व्यवसायिक समूहहरू हावी हुँदा उनीहरुले बैंक व्यवस्थापनलाई केवल नाफाको लागि गर्ने अनुचित दबाबलाई समेत भने नकार्न सकिंदैन । तर दवाव छ भन्दैमा केवल नाफाको लागि नैतिकता बिर्सिएर गलत अभ्यासहरू पछ्याउने व्यवस्थापन सदस्यहरु कुनैपनि हालतमा नियामक निकायको कार्यवाहीबाट भने जोगिनु हुँदैन । नियामकले समेत बैंक र वित्तीय संस्थाहरुको वित्तीय विवरणमा पारदर्शिता सुनिश्चित गर्न कडा सुपरिवेक्षण र नियमन गर्दै यस्ता कैफियतहरु पुष्टि भएमा कडा कारवाही गर्न समेत पछि पर्नु हुँदैन ।

यो पनि पढ्नुहोस्

राष्ट्र बैंकको एकिकृत निर्देशनको संशोधन: मूल रोगको औषधी नगरी लाक्षणिक उपचार

(पूर्व बैंकर सुवेदी नेपाल राष्ट्र बैंकको वित्तीय साक्षरता अभियानका ट्रेनर हुन् । त्रिभुवन विश्व विद्यालयका विभिन्न क्याम्पसमा अध्यापन गराउदै आएका सुवेदी सँग १७ वर्षको बैंकिङ अनुभव रहेको छ।)

![$adHeader[0]['title']](https://bfisnews.com/images/bigyapan/1760080292_64756700.gif)

प्रतिक्रिया

Bindu Mandal

Nov 04 2023