१२ वर्षमा बाणिज्य बैंकहरुको चुक्ता पूँजी ५७९ गुणाले बढ्यो, बोनस शेयर र हकप्रदले अनावश्यक फुलायो

- गोविन्द राज जोशी

- 2024 May 20 06:18

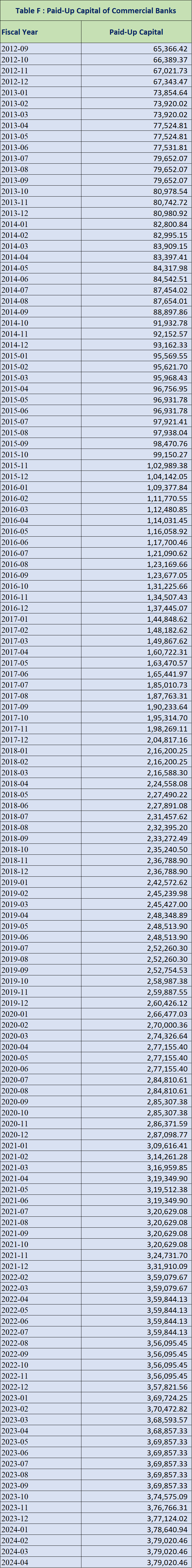

काठमाडौं । विगत १२ वर्षको अवधिमा बाणिज्य बैंकहरुको चुक्ता पूँजी ५७९ गुणाले बढेको छ । नेपाल राष्ट्र बैंकका अनुसार २०६९ सालमा बाणिज्य बैंकहरुको चुक्ता पूँजी ६५ अर्ब ३६ करोड रुपैयाँ थियो । तर विगत १२ वर्षको अवधिमा यो पूँजी बढेर आजको दिनमा ३ खर्ब ७९ अर्ब रहेको छ ।

नेपाल राष्ट्र बैंकले २०७२ सालमा बैंक तथा वित्तीय संस्थाहरुको पूँजी वृद्धि सम्बन्धी अवधारणा पत्र ल्याएको थियो । यहि अवधारणापत्र अनुरुप नै राष्ट्र बैंकले पूँजी बृद्धि योजना ल्याएको हो । आर्थिक उदारीकरणको नीति अवलम्बन गरेसँगै नेपालको वित्तीय क्षेत्रले ठूलो फड्को मारेको भन्दै राष्ट्र बैंकले उदारीकरणपश्चात् निजी तथा विदेशी लगानीमा धेरै बैंक तथा वित्तीय संस्थाहरुको स्थापना हुनाको फलस्वरुप वित्तीय सेवाको पहुँच विस्तार हुँदै गएको हुँदा बैंकहरुको पूँजीगत आधार बलियो बनाउनु पर्ने अवधारणा अगाडी सारेको थियो ।

बैंक तथा वित्तीय संस्थाहरुको संख्यात्मक उपस्थिति बढ्दै गएतापनि आर्थिक गतिविधिमा भएको विस्तारसँगै उक्त संस्थाहरुको पूँजीगत आधार विस्तार हुन नसकेको, समान कार्य प्रकृति भएका संस्थाहरुको उल्लेख्य उपस्थितिका कारण स्तरको लाभ (Economies of Scale) प्राप्त नहुँदा वित्तीय मध्यस्थता लागत बढ्नुका साथै नियमन तथा सुपरिवेक्षणको कार्यमा समेत चुनौती थपिएको राष्ट्र बैंकको एक अध्ययनले देखाएको थियो ।

यस परिप्रेक्ष्यमा नेपालको वित्तीय क्षेत्रको मार्गचित्र निर्धारण गर्दा चालु पूँजी (Working Capital) लगायत अन्य बैकिङ्ग सेवाको लागि वाणिज्य बैंक, भौतिक तथा सामाजिक पूर्वाधार परियोजनाहरुमा दीर्घकालीन लगानी (Long-term Funding) गर्न पूर्वाधार बैंक र साना व्यवसायको प्रबद्र्धनका लागि लघुवित्त बैंक (Microfinance) गरी तीन किसिमका वित्तीय संस्थाहरुको विकास गरी अर्थतन्त्रले माग गरेको वित्तीय क्षेत्रको संरचनागत स्वरुपमा परिवर्तन ल्याउन आवश्यक देखिएको राष्ट्र बैंकले एक अध्ययनमा उल्लेख गरेको थियो ।

यस प्रकारको वित्तीय क्षेत्रको स्वरुपले आर्थिक विकासमा गति दिने भएकोले यस किसिमको वित्तीय संरचना निर्माणमा पूँजीको महत्वपूर्ण भूमिका रहने विश्वासमा यस बैंकले बैंकहरुको चुक्ता पूँजी वृद्धि गर्नुपर्ने महसुस राष्ट्र बैंकले गरेको हो ।

यहि अध्ययनलाई आधार मान्दै राष्ट्र बैंकले बाणिज्य बैंकको न्युनतम चुक्ता पूँजी ८ अर्ब, विकास बैंकको साढे २ अर्ब, फाइनान्सको ८० करोड तय गर्यो ।

जवकी यस भन्दा राष्ट्रिय स्तरका वाणिज्य बैंकहरुले रु. २ अर्ब, विकास बैंकहरुले रु. ६४ करोड र वित्त कम्पनीहरुको हकमा लिजिङ कारोबार गर्नेको रु. ३० करोड र नगर्नेको रु. २० करोड चुक्ता पूँजी कायम गर्नुपर्ने व्यवस्था थियो । त्यसैगरी, राष्ट्रिय स्तरका “घ” वर्गका वित्तीय संस्थाहरुले चुक्ता पूँजी रु. १० करोड कायम गर्नुपर्ने व्यवस्था थियो ।

राष्ट्र बैंकले पूँजी बृद्धि गर्नु भन्दा अगाडी तयार पारेको अध्ययनले पूँजी बजारमा ठुलो असर पार्ने आकलन भने गरेको थियो । पूँजी वृद्धिबाट शेयर बजारमा पर्ने प्रभाव मूलतः लगानीकर्ताहरुको मनोविज्ञान तथा पूँजी वृद्धि गर्ने तरिकामा निर्भर रहन्छ भनिएको थियो । बैंक तथा वित्तीय संस्थाहरुको पूँजी वृद्धिबाट शेयरको आपूर्ति बढ्न गई प्रति सेयर आम्दानी घट्ने हुनाले साधारणतया सेयर मूल्य घट्ने आकलन गरेको थियो । तर बोनस एवम् हकप्रद शेयर पाइने आशामा शुरुका दिनहरुमा शेयरको माग बढ्ने भएकोले पहिले नै जारी गरिएका शेयरको मूल्य भने केही समयसम्म बढ्न सक्ने राष्ट्र बैंकको अध्ययनमा छ । अर्कोतर्फ, पूँजीको आधार कमजोर भएका र वित्तीय परिसूचकहरु सुदृढ नभएका बैंक तथा वित्तीय संस्थाहरुको शेयरको मूल्य कम नै हुने हुँदा त्यस्ता वित्तीय अवस्था भएका संस्थाहरुमा हकप्रद शेयर जारी गर्दा सबै शेयर खरिद नहुने, त्यस्ता संस्थाहरुको संचित मुनाफा तथा कोषको अवस्था सामान्यतया कमजोर हुने भएका कारण बोनस शेयर जारी गर्न नसक्ने हुनाले शेयरको मूल्य घट्ने भनिएको थियो ।

राष्ट्र बैंकले गरेको पुर्व अनुमान अनुसार नै केहि बैंकहरुको हकप्रद समेत बिक्री नहुने अवस्थाको सिर्जना भयो । यहि पूँजी बृद्धि नीतिका कारण शेयर बजार २०७३ सालमा बुल भयो । बैंक वित्तीय संस्थाको शेयर मूल्य आकासियो ।

सुरुवाति दिनमा राष्ट्र बैंकले मर्जरमा खासै ध्यान दिन सकेन । यसले गर्दा बैंकहरुले बोनस शेयर र हकप्रद शेयर मार्फत पूँजी पुर्याए । पछि गभर्नर महाप्रसाद अधिकारीले बिग मर्जरको नीति अख्तियार गरे । यसले गर्दा सयौ बैंकहरु मर्जर प्रकृयाबाट विलिन भए । तर बैंकहरुको पूँजीको आकार भने ठुलो भयो । अहिले बैंकहरुको पूँजीगत हिसावले धेरै ठुला भएका छन् तर उक्त पूँजीले प्रतिफल दिन सक्ने अवस्था छैन । साथै मर्जरका कारण १० हजार कर्मचारी पलायन हुनु पर्यो । यसले गर्दा पढेलेखेका मानिसहरु पलायन हुनु पर्यो । आजका दिनमा पनि यसको असर विद्यमान छ ।

आज भन्दा १२ वर्ष अगाडी १५९ वटा बैंक वित्तीय संस्थाहरु थिए । आजका दिनमा यो संख्या ६० वटामा झरेको छ । जसमा बाणिज्य बैंक ३० वटाबाट २० वटामा, विकास बैंक ७९ वटाबाट १७ वटामा, फाइनान्स ५० वटाबाट १७ वटामा झरेको छ । आज माइक्रोफाइनान्स ६५ वटा र पुर्वाधार विकास एक एक वटा समेत गरेर १२६ वटा मात्रै छन् । राष्ट्र बैंकले बाणिज्य बैंकको संख्या १२ वटामा झार्ने रणनीति तय गरेको थियो । अहिले २० वटामै झार्दा बैंकिङ क्षेत्रमा ठुलो संकट देखिसकेको छ । मर्जरले कर्मचारी मात्रै पलायन भएका छनन् । उनिहरुको गतिविधिमै शिथिलता आएको छ । हिजो मर्जर अगाडीको नाफा तथा आम्दानी र मर्जर पछिको नाफा तथा आम्दानीमा सिनर्जी प्रभाव देखिएको छैन ।

बैंकका सम्पुर्ण सूचक तल झरेका छन् । दोस्रो बजारमा शेयर मूल्य नेटवर्थ हाराहारीमै खरिद बिक्री भइरहेका छन् । आर्थिक मन्दीका कारण कर्जामा असर पुर्याउदा कुनै पनि बैंक लाभांश दिन सक्ने अवस्थामा छैनन् । बैंकहरु जसले पनि शेयरधनीहरुलाई प्रतिफल दिनै पर्ने दवावमा छन् । तर बैंकहरुले आफ्नो स्ट्रेन्थलाई बढाउने हो भने अझै केहि वर्ष लाभांश नदिइ बस्न सक्नु पर्ने विज्ञहरु बताउछन् । जवसम्म बैंकको जगेडा कोष बलियो हुँदैन तवसम्म कर्जा प्रवाह गर्न सक्ने क्षमता बृद्धि हुँदैन । एकोहोरो पूँजी मात्रै बृद्धि भएकाले नाफाबाट लाभांश दिनु पर्ने दवाव अहिले बैंकहरुलाई छ । जुन पक्कै पनि बैंकका लागि अहिलेको अवस्थामा राम्रो होइन ।

![$adHeader[0]['title']](https://bfisnews.com/images/bigyapan/1759825227_1100x100.gif)

प्रतिक्रिया