दोस्रो बजारमा सेयर र कर्जाको अन्तरसम्बन्ध, राष्ट्र बैंकका कार्यकारी निर्देशक डा. प्रकाश कुमार श्रेष्ठको लेख

- डा. प्रकाशकुमार श्रेष्ठ

- 2024 Jul 05 05:35

१. विषय प्रवेश

नेपालमा पछिल्लो समय सेयर बजार प्रति जनचासो व्यापक बढेको छ । सेयर बजारमा पहुँच बढेको छ । कम्पनीहरूको सेयर लिने जनसंख्याको हिस्सा बढेको छ । सेयर खरीद बिक्रीको लागि डिम्याट खाता लिने व्यक्तिहरूको संख्या ६२ लाख पुगेको छ सेयर बजारको विकासले गर्दा लगानीकर्ताहरूलाई लगानीको लागि बैकल्पिक वित्तीय उपकरण उपलब्ध भएको छ । सेयरमा जनसहभागिता र चासो बढेसँगै सेयरको मूल्य प्रति सबैको ध्यान जाने गरेको छ ।

सेयर मूल्यको घटबढी सँगै आफूसँगै भएको सेयरमा रहेको सम्पत्तिको मात्रामा घटबढ हुने हुन्छ । सम्पत्तिको मात्रा बढ्नको लागि सेयरको मूल्य सदैव बढोस भन्ने चाहना धेरै व्यक्तिमा रहेको हुन्छ । तर, बजारमा सेयरको मूल्यमा उतारचढाव आइरहेको हुन्छ । धेरै जसोलाई सेयर बजारमा सेयर मूल्य निर्धारणका सम्बन्धमा धेरै जानकारी भएको पाइदैन । मूल्य बढेमा सजिलो गरी सेयर बजारबाट सम्पत्ति सिर्जना गर्न सक्ने ठान्ने गरिएको छ । सजिलै गरी सम्पत्ति सिर्जना गर्न कर्जा लिएर सेयर किन्ने प्रवृति पनि व्यापक बढेको छ । यसको लागि कर्जाको माग हुने गरेको छ । छोटो समयमा सेयरको मूल्य बढ्न सक्ने अपेक्षामा कर्जा लिएर सेयर किन्दा अपेक्षा अनुरूप नै सेयरको मूल्य बढेमा सजिलै धनी बन्न सकिन्छ ।

केही व्यक्तिहरू छोटो समयमा सेयर बजारबाट सम्पत्ति जोड्न सफल भएका उदाहरणहरूले पनि धेरैलाई यसतर्फ आकर्षित गरेको छ । तसर्थ, पछिल्लो समय सेयर बजारमा बढी भन्दा बढी कर्जा प्रवाह भइदिए सेयर मूल्य बढि रहने नै थियो भन्ने अपेक्षा राखेको पाइन्छ । तर, सदैब भनेजस्तो हुँदैन । यसै सन्दर्भमा सेयर बजार र कर्जाको प्रकृति र प्रवृतिबारे विश्लेषण गर्दै यी दुई बीचको अन्तरसम्बन्धलाई यस लेखमा केलाउने प्रयास गरिएको छ ।

२. सेयर बजार के हो र किन चाहियो ?

वस्तु तथा सेवाको उत्पादनको लागि लगानी गर्नु पर्दछ । लगानीको लागि पुँजी चाहिन्छ । सानो व्यवसाय गर्न व्यक्ति तथा परिवारले आफ्नो बचत तथा सम्पत्तिको प्रयोग गरेर व्यवसाय गर्दछ । ठूलो स्तरको व्यवसाय गर्न सानो पुँजीले पुग्दैन । कुनै ठूला धनी धनाढ्य घरानाहरूले ठूलो स्तरसम्म पनि आफै लगानी गर्न सक्छन । घर परिवारले पनि सानो व्यवसायबाट शुरू गरेर नाफा गर्दै ठूलो आकारको बनाउन सक्छन् । तर, केही अपबाद बाहेक लामो समयसम्म ठूलोस्तरको उद्योग व्यवसाय संचालन गर्न घर परिवारले मात्र नसक्ने हुन सक्छ । छोराछोरीहरूले उक्त व्यवसाय सम्हालन इच्छा र क्षमता चाहिन्छ । तसर्थ, विश्वव्यापी रूपमा व्यवसाय गर्न कम्पनीहरू स्थापना गर्ने प्रचलन शुरू भएको छ ।

अहिले बहुर्राष्ट्रिय कम्पनीहरू एक भन्दा बढी देशहरूमा समेत सञ्चालित छन् । कम्पनीको अवधारणामा पुँजी लगानी गर्नेले नै व्यवसाय सञ्चालन गर्नुपर्छ भन्ने छैन र व्यवसाय संचालन गर्नेले लगानी गर्नु पर्दछ भन्ने छैन । कम्पनीको सेयर स्वामित्वको हिस्सा) धेरै जनालाई बिक्री गरेर ठूलो स्तरको पुँजी संकलन गर्न सकिन्छ । यसले गर्दा कम्पनीको स्वामीत्व बाँडिन्छ जसले गर्दा कम्पनीको जोखिम पनि बाँडिन्छ । साथै कम्पनी फाइदा पनि सबै सेयरधनीहरूलाई जान्छ । कम्पनीको संचालनको सम्बन्धमा यसलाई व्यवसायिक ढंगले व्यवस्थापक राखेर गर्न सकिन्छ ।

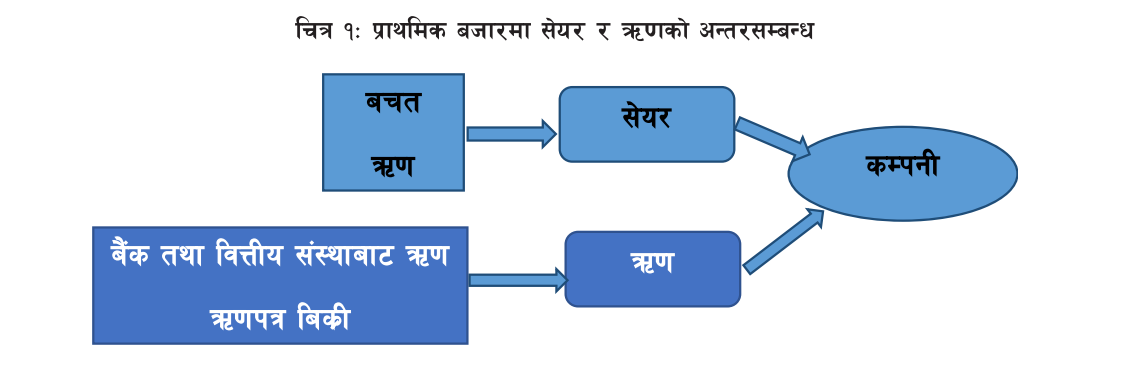

संस्थागत रूपमा कम्पनीले व्यवसायमा लगानीको लागि विभिन्न स्रोतबाट वित्तीय साधन जम्मा गर्न सक्छ । पहिलो त सेयर जारी हुन सक्छ, दोस्रो बैंक तथा वित्तीय संस्थाहरूबाट ऋण, तेस्रो ऋणपत्रहरू जारी गरेर ऋण लिन सक्छ । समग्रमा कुनै पनि कम्पनीको वित्तीय स्रोत भनेको ईक्विटी ( सेयर स्वामित्व हिस्सा) र ऋण नै हुन्छ । व्यक्ति, पारिवारिक फर्म वा कम्पनीले पनि आफूसँग भएको पैसाले नपुगेमा उद्योग व्यवसाय गर्न ऋण लिन्छन् । कम्पनीहरूले शुरूमा सेयर जारी गरेर रकम संकलन गर्ने कामलाई प्राथमिक निष्काशन (Initial Offering) भनिन्छ । सेयरको यस्तो बजारलाई प्राथमिक बजार ( Primary Market) भनिन्छ । यस्तो बजारमा कम्पनीले आफ्नो सेयर बिक्री गर्दछ र लगानीकर्ताले सेयर किन्छन । प्राथमिक बजारबाट कम्पनीले लगानीको लागि वित्तीय साधन प्राप्त गर्दछ ।

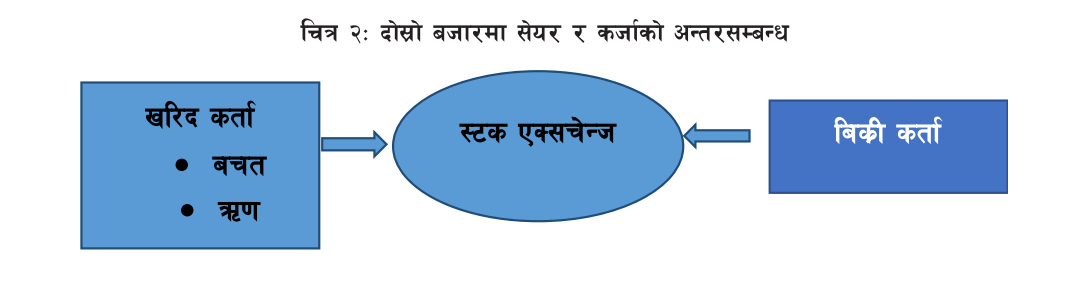

कम्पनीको सेयर लिनु भनेको बैंकमा निक्षेप राख्नु भन्दा भिन्न प्रकृतिको लगानी हो । बैंकको निक्षेपमा ब्याज पाइन्छ, मुद्धती निक्षेप बाहेक अन्य निक्षेप कुनै पनि वेला निकाल्न पाइन्छ र मुद्धती निक्षेप पनि समयावधि सकिए पछि प्राप्त हुन्छ । तर, कम्पनीको सेयर लिएबापत कम्पनीले गर्ने नाफा, लाभांशको रूपमा प्राप्त गर्न सकिन्छ । सेयरको कुनै समयावधि हुँदैन, कम्पनी रहेसम्म स्वामित्व रहन्छ । अपवाद बाहेक कम्पनीले आफ्नो सेयर खरिद गर्दैन यसको मतलब सेयरमा लगानी गरेकोको रकम कम्पनीले आफै फिर्ता गर्दैन । तर, लगानीकर्तालाई विभिन्न व्यक्तिगत कामको लागि सेयरमा लगानी गरेको पैसाको आवश्यकता पर्न सक्छ । आवश्यकता परेको बेला सेयर बिक्री गर्नको लागि राज्यले स्टक एक्सचेन्जको व्यवस्था गरेको हुन्छ जहाँ गएर सेयरधनीले आफूसँग रहेको सेयर बजारमा खरिदकर्ता भएको अवस्थामा बिक्री गर्न सक्छ ।

यस्तो बजारलाई सेयरको दोस्रो बजार ( Secondary Market) भनिन्छ । प्राथमिक बजारमा सेयर प्राप्त गर्न नसकेका र सेयर बजारमा कुनै पनि बेला लगानी गर्न चाहने लगानीकर्ताले दोस्रो बजारबाट सेयर खरिद गर्न सक्छ । दोस्रो बजारको व्यवस्थाले गर्दा सेयर जस्तो लामो अवधिको वित्तीय उपकरणलाई कुनै पनि समय नगदमा परिणत गराउन सक्ने अवसर प्रदान गर्दछ । यदि दोस्रो बजारको व्यवस्था नहुने हो भने लगानीकर्ताले प्राथमिक बजारमा सेयर नकिन्न सक्छन, किनभने आवश्यकता परेको बेला नगदमा परिणत गर्न सकिदैन । सेयर जस्तो सम्पत्तिलाई आवश्यकता पर्दा बिक्री गर्न सकिने दोस्रो बजार, स्टक एक्सचेन्ज नहुने हो भने पुँजी बजारको विकास हुन सक्दैन । बास्तवमा, सेयरको दोस्रो बजार नै नियमित सेयरको किनबेच गर्न सकिने सेयर बजारको रूपमा रहेको हुन्छ ।

सामान्यतयाः प्राथमिक बजारमा सेयर शुरू मूल्य (Face Value) मा प्राप्त गर्न सकिन्छ । तर, दोस्रो बजारमा सेयरको मूल्यमा भने घटबढ भइरहेको हुन्छ । बिक्रीकर्ताले बिक्री गर्न चाहने र खरिदकर्ताले खरिद गर्न चाहने मूल्यमा तालमेल मिलेको स्थितिमा दोस्रो बजारमा सेयर किनबेच हुने गर्दछ । सेयरको दोस्रो बजारको रूपमा रहने स्टक एक्सचेन्जमा सूचीकृत कम्पनीको सेयर संख्या र

बजार मूल्यहरूको आधारमा बजार पुँजीकरण निकालिन्छ । सबै कम्पनीहरूको आधार वर्षको बजार पुँजीकरणको तुलनामा हालको बजार पुँजीकरणको अनुपात निकालेर सेयर सूचकाङ्ग निकालिन्छ । यसले शुरूवाती मूल्यको तुलनामा हालको बजारको अवस्था कस्तो छ भन्ने संकेत गर्दछ । प्रायः प्राथमिक बजारको सेयर एकनाश भए पनि दोस्रो बजारमा सेयरको मूल्य दैनिक उतारचढाव भइरहेको हुन्छ । एकै दिनमा पनि समयको अन्तरालमा सेयर मूल्य फरक पर्न जान्छ । तर, यही दोस्रो बजारमा निर्धारण हुने सेयर मूल्य र यसका आधारमा बनाइने सूचकाङ्गले निर्धारण गर्ने सेयर बजारको समग्र अवस्थाको सन्दर्भमा बढी जनचासो रहेको हुन्छ । उक्त सूचकाङ्कलाई अर्थतन्त्रको अवस्था मापन गर्ने सूचकको रूपमा पनि लिने गरिन्छ ।

३. सेयर मूल्यको निर्धारण

सेयरको आधारभूत मूल्यको रूपमा सुरु निष्काशनको मूल्य हुन्छ । समयक्रममा कम्पनीले लगानी गरेको सम्पत्तिको मूल्यमा वृद्धि हुँदै जाँदा पनि कम्पनीको सेयरको बजार मूल्य बढ्न जान्छ । तर सेयर बजारमा दैनिक रूपमा सेयरको मूल्य आधारभूत मूल्यमा थपघट भई माग र आपूर्तिले निर्धारण गर्दछ । माग बढ्दा मूल्य बढ्ने र माग घट्दा मूल्य घट्ने हुन्छ । सेयरको खरिद लगानीको दृष्टिकोणले गरिन्छ । सेयर खरिदबाट कम्पनीले दिने लाभांश प्राप्त हुन सक्छ भने बिक्री गर्दा दोस्रो बजारमा कायम हुने मूल्यबाट पुँजीगत लाभ प्राप्त हुन सक्छ । कम्पनी नाफामा गएमा लाभांश प्राप्त हुन्छ र खरिद गरेको भन्दा बिक्री गरेको मूल्य बढी भएमा पुँजीगत लाभ प्राप्त हुन्छ । तर, आफूसँगै सेयर भएको कम्पनी घाटामा पनि जान सक्छ र बिक्री गर्न खोज्दा सेयरको मूल्य खरिद गर्दाको भन्दा कम पनि हुनसक्छ ।

सेयर बजारमा कुनै पनि कम्पनीको सेयरको मूल्य कम्पनीले भविष्यमा दिन सक्ने नाफाको श्रृङ्खलाको वर्तमान मूल्य हुनुपर्दछ भनेर वित्तशास्त्रका सिद्धान्तहरूले भन्दछन् । तर भविष्यको आकलन र अपेक्षा मानिसहरू अनुसार फरकफरक हुन्छ । उक्त अपेक्षा वर्तमानमा उक्त कम्पनीले गरिरहेको नाफाको स्थिति, भविष्यमा कम्पनीको लागि उपलब्ध हुन सक्ने आन्तरिक र बाह्य वातावरण, अर्थतन्त्रको समष्टिगत आर्थिक स्थिति र यसको परिदृश्य लगायतका आधारमा कम्पनीले दिन सक्ने लाभांशको अपेक्षा गरिन्छ । सोही अनरूप खरीदकर्ता सेयरको मूल्य तिर्न तयार हुन्छन । तर सोही समयमा सो मूल्यमा सेयरको आपूर्ति पनि हुनुपर्ने हुन्छ अथवा सेयर बिक्रेता पनि उपलब्ध हुनुपर्ने हुन्छ ।

सेयर लगानीकर्ताको प्रवृति र प्रकृतिमा उल्लेख्य भिन्नता हुन्छ । कोही त्यहाँ दीर्घकालीन रूपमा लाभांशको लागि लगानी गर्न गएका हुन्छन् जसलाई अल्पकालीन उतारचढावले खासै असर गर्दैन । तर कोही अल्पकालिन रूपमा लगानी गरेका हुन्छन् । अर्को शब्दमा भन्नुपर्दा केही आधारभूत लगानीकर्ता हुन्छन । जसले सेयर बजारका आधारशिला (Fundamental) का आधारमा लगानीको निर्णय गर्छन । कम्पनीको वस्तुस्थिति र त्यसको भविष्यको आधारमा त्यस्ता लगानीकर्ताले सेयर खरीद गर्दछन् । तर, बजारमा त्यस्ता लगानीकर्ताको अंश थोरै हुन्छ ।

अर्कोथरी लगानीकर्ता बजारको ट्रेण्डलाई पछ्याउछन् । बजारमा सेयर मूल्य बढ्दा अझ बढ्ने अपेक्षा गर्छन र घट्दा ठीक विपरीत प्रवृति देखाउँछन । ट्रेण्डलाई पछयाउँदा समयमा नै सही दिशा समात्न सकेमा यो प्रवृतिले छोटो समयमा नाफा दिनसक्छ । त्यसैले यो प्रवृतितर्फ लगानीकर्ता बढी आकर्षित हुन्छन् । तर, यही प्रवृतिले नै सेयर बजारमा उतारचढाब ल्याइरहेको हुन्छ । पछिल्लो समय नेपालको सेयर बजारमा हावी भएको प्रवृति पनि यही हो ।

कम्पनीका आधारभूत कुरा छिटो छिटो परिवर्तन हुँदैन तर बजारमा सेयर मूल्यमा भने दैनिक रूपमा उतारचढाव आइरहेको हुन्छ । सेयर मूल्य आगामी दिनको अपेक्षामा चल्ने हुँदा विभिन्न खाले हल्लाहरू पनि चलाइने गरिन्छ । कतिपय हल्ला सत्य हुनसक्छ भने कतिपय असत्य । मानिसहरूको मनोभाव र सोचलाई परिवर्तन गरेर सेयर खरीद अथवा बिक्री गराउन उक्त हल्लाहरू काफी हुने गर्दछन् । बजारमा सूचनाहरू पूर्ण रूपमा प्राप्त हुन नसक्दा हल्लाहरूले प्रश्रय पाउने गर्दछन् । एकै समयमा कसैले मूल्य थप घट्न सक्ने आँकलनमा अहिले नै बिक्री गर्न खोज्छन भने कतिपय आउने दिनमा मूल्य बढ्ने भै नाफा गर्न सकिने आँकलनमा खरिद गर्दछन् ।

कतिपयले आफूलाई चाहिने नगदको लागि उपलब्ध बजार मूल्यमा बिक्री गर्दछन भने कोहीले आफूसँगै भएको बचत वा सम्पत्तिको विविधीकरण गर्ने क्रममा सेयर बजारमा विद्यमान बजार मूल्यमा सेयर खरिद गर्दछन् । दोस्रो बजारमा एउटा ठूलो तप्काका लगानीकर्ताहरू बजारमा सेयर मूल्यमा आउने र आउन सक्ने उतारचढावबाट फाइदा लिनको लागि सेयर खरिद बिक्री गरिरहेका हुन्छन् । यस्ता लगानीकर्ताहरूले सेयर बजारलाई शुद्ध व्यवसाय बनाएका हुन्छन् । आफूले आंकलन गरे अनुरूप मूल्य घट्ने बढ्ने गरेमा छोटो समयमा नाफा गर्न सकिन्छ तर सो अनुरूप नभएमा भने घाटा हुन जान्छ ।

सेयर बजारमा मूल्य कसरी निर्धारण हुन्छ र सेयर सूचकमा किन उतारचढाब आउँछ भन्ने सन्दर्भमा थुप्रै सैद्धान्तिक र अनुसन्धानहरू भएका छन् । थुप्रै कारक तत्वहरूले सेयर मूल्यमा फेरबदल ल्याइरहेको हुन्छ । सेयर मूल्यको महत्वपूर्ण तत्व भनेको कम्पनीको आर्थिक अवस्था र उसले दिन सक्ने लाभांश नै हो । जति बढी लाभांश दिन्छ त्यति नै बढी उक्त कम्पनीको मूल्य कायम हुन्छ । यस बाहेक अर्थतन्त्रको अन्य अवस्थाहरूले पनि असर पार्दछ । खासगरी अर्थतन्त्रको अवस्थाले कम्पनीको नाफामा प्रभाव पार्ने हुनाले सेयर मूल्य पनि प्रभावित हुन्छ ।

यस पंक्तिकार संलग्न नेपालको सेयर बजारको २०५७ साउनदेखि असार २०७४ सम्मको मासिक तथ्याङलाई आधार मानेर गरिएको अर्थगणितीय अनुसन्धानले नेपालको सेयर सूचक मुद्रास्फीति, विस्तृत मुद्राप्रदाय, व्याजदर, राजनैतिक परिवर्तन र नेपाल राष्ट्र बैंकका नीतिहरूले प्रभावित हुने देखिएको छ । उक्त अध्ययन अनुसार नेपालको सेयर सूचक मुद्रास्फीति र विस्तृत मुद्राप्रदाय बढ्दा बढ्ने तर व्याजदर बढ्दा घट्ने देखिएको थियो । त्यस्तै, राजनैतिक अनिश्चतता बढ्दापनि सेयर सूचक घट्ने देखिएको छ ।

यस भन्दापनि महत्वपूर्ण कुरा उक्त अध्ययनमा सेयर बजारमा ट्रेण्ड पछयाउने प्रवृतिलाई पनि पुष्टि गरेको छ । बढ्ने क्रम जारी रहँदा बढ्दै जाने तर एउटा सीमा पुगेपछि जव घट्ने क्रम शुरू हुन्छ अनि क्रमशः घट्दै जाने गरेको पाइन्छ । त्यस्तै, नेपाल राष्ट्र बैकले मार्जिन कर्जा सम्बन्धी निर्णयले पनि सेयर बजार प्रभावित हुने गरेको छ । सेयर बजार बढ्दा बैंक तथा वित्तीय संस्थाहरूले सेयर धितोमा मार्जिन कर्जा दिदा जोखिम बढ्न गई वित्तीय संकट आउन सक्ने हुदाँ नेपाल राष्ट्र बैंकले आवश्यकता अनुसार मार्जिन कर्जा सम्बन्धी निर्णय लिने गर्दछ । तर माथि उल्लेखित सबै कारक तत्वहरूले सेयर सूचकको मासिक फेरबदलमा भने जम्मा एक चौथाईसम्ममात्र व्याख्या गर्ने देखिएको छ । यसको मतलब तीन चौथाई अन्य तत्व जिम्मेवार छन् तिनमा मुख्य गरेर समाचार र हल्लाहरू पर्दछन जसलाई निश्चित अंकमा मापन गर्न सकिदैन । यस्ता समाचार र हल्ला दिन दिनै परिवर्तन हुने गर्छन ।

४. सेयर र कर्जा

एउटा कम्पनीले आफ्नो वित्तीय आवश्यकता सेयर निष्काशन र ऋण लिएर पुरा गर्न सक्छ । सेयर बजारको विकासले कम्पनीहरूले बैंक तथा वित्तीय संस्थाबाट ऋण नपाएमा वा पर्याप्त नपाएमा सेयर बजारमा सेयर जारी गरेर आफ्नो वित्तीय आवश्यकता पुरा गर्न सक्छन् । ऋण लिनु भन्दा जोखिमभार वितरण गर्न सेयर जारी गर्नु फाइदाजनक हुन सक्छ । सेयरमा कम्पनीले नाफा भएमात्र लाभांश वितरण गर्दछ, अन्यथा वितरण गर्नु पर्दैन तर ऋण लिएर वित्तीय आवश्यकता पुरा गरेमा समयावधि पछि ऋण भुक्तानी गर्नुपर्छ भने नियमित रूपमा ब्याज तिर्नु पर्दछ ।

कम्पनीको घाटा नाफा जे भए पनि ऋणको साँवा व्याज भुक्तानी अनिवार्य रूपमा गर्नुपर्ने हुन्छ । थोरै सेयर तर बढी ऋण लिएर कम्पनीले नाफा गर्न सकेको अवस्थामा सेयरधनीहरूले बढी लाभांश पाउन सक्छन् । यसरी कम्पनीहरूले आफ्नो रणनीतिक रूपमा वित्तीय व्यवस्थापन गरी सेयर र ऋणको हिस्सा निर्धारण गर्दछन् । ऋणको हिस्सा बढाउदा वित्तीय स्रोतको हिस्सामा सेयरको अंश कम हुन सक्छ भने सेयरको हिस्सा बढाउदा ऋणको हिस्सा वित्तीय स्रोतमा कम हुन्छ ।

कम्पनीले वित्तीय व्यवस्थापन गर्दा सेयर र कर्जाको सम्बन्ध एक अर्काको विकल्पको रूपमा रहेको हुन्छ । तर, सेयर र कर्जाको सम्बन्ध त्यो भन्दा अलि पर गएर पनि हेर्न सकिन्छ । प्राथमिक बजारमा सेयर बिक्रीमा रहँदा लगानीकर्ताले उक्त सेयर खरीद गर्दा कि त आफ्नो बचत प्रयोग गर्न सक्छ कि त ऋण लिएर खरिद गर्न सक्छ । बैंकमा निक्षेप राख्नु भन्दा बढी नाफा हुने देखेमा निक्षेपको रकम झिकेर व्यक्तिले सेयर खरिद गर्न सक्छ । त्यस्तै, बैंकको ऋण लिएर पनि नाफा हुने देखेमा ऋण लिएर पनि सेयर खरिद हुन सक्छ । यतिखेर बैंकको निक्षेप र कर्जाको ब्याजदर र कर्जाको लागि तरलताको उपलब्धताले प्राथमिक बजारमा सेयर किन्न ऋण पाउने नपाउने कुरा निर्धारण हुन्छ । पक्कै पनि न्यून ब्याजदर र सहजै कर्जा पाउने अवस्थामा मानिसहरू प्राथमिक बजारमा सेयर किन्न उत्साहित हुन्छन् ।

प्राथमिक बजारमा मात्र होइन दोस्रो बजार सेयर खरिद गर्न पनि लगानीकर्ताहरूले कि त आफ्नो बचत प्रयोग गरेर कि त ऋण लिएर खरिद गर्न सक्छन् । यसरी खरिद गर्दा लगानीकर्ताले नाफाघाटाको हिसाब गरेर गर्दछ र गर्नुपर्दछ । दोस्रो बजारमा सेयर खरिद गर्दा हुने सम्भावित नाफा र त्यसको लागि वित्तीय स्रोत जुटाउदा लाग्ने लागतको हिसावकिताब राख्नु पर्ने हुन्छ । आफ्नै बचत प्रयोग गरेर सेयर खरिद गरेमा त्यसले बैंकमा राख्दा कमाउने ब्याज गुमाउँछ भने ऋण लिएर खरिद गर्दा बैंकको ब्याज तिर्नु पर्ने हुन्छ । पक्कै पनि निक्षेप र कर्जाको ब्याज कम भएमा मानिसहरू आफ्नो बचत तथा कर्जा लिएर दोस्रो बजारमा सेयर खरिद गर्न सक्छन् । खास गरी कर्जा लिएर खरिद गर्दा सेयरबाट प्राप्त हुने लाभांश र सेयर बिक्री गर्दा प्राप्त हुनसक्ने पुँजीगत लाभले कम्तिमा ऋणको ब्याज तिर्न पर्याप्त हुनु पर्दछ ।

सेयर बजारमा सेयरको मूल्य अपेक्षित रूपमा नबढेमा कर्जा लिएर सेयर किन्दा घाटा हुने सम्भावना बढी हुन्छ । आफ्नो बचतबाट किन्दा सेयरको मूल्य घटेमा आफूले बैंकबाट पाउने ब्याज गुमाउँछ तर कर्जाको सवालमा साँवा व्याजको भुक्तानी दायित्व बढ्दै जान्छ । सेयरको मूल्य राम्रैसँगै बढेमा मात्र कर्जा लिएर गरेको खरिदबाट नाफा हुन्छ भने सेयर मूल्य घटेमा तथा स्थिर रहेमात्र पनि कर्जा लिएर गरिएको सेयर खरिदबाट घाटा हुन्छ । दोस्रो बजारमा सेयरको मूल्य माथि उल्लेख गरे झै धेरै कुराले असर गर्ने सन्दर्भमा कर्जा लिएर सेयर बजारमा गरिने लगानी अत्यन्तै जोखिमयुक्त हुने गर्दछ । यदि खरिद गरेको सेयरले दिने लाभांशको दर भन्दा कर्जाको ब्याजदर बढी भएको अवस्थामा ऋण लिएर सेयर खरिद गर्नु अत्यन्तै जोखिमपूर्ण हुन्छ ।

प्राथमिक बजारमा ऋण लिएर सेयर खरिद गरिए पनि कम्पनीले लगानीको लागि वित्तीय साधन पर्याप्त गर्दछ । कम्पनीको कार्य सम्पादन र नाफाले सेयर धनीहरूको लाभांश निर्धारण हुन्छ । दोस्रो बजारमा भने कर्जा लिएर सेयर खरिद गर्दा सेयर स्वामित्वमात्र परिवर्तन हुन्छ जति सुकै मूल्य बढी भए पनि कम्पनीले लगानीको लागि रकम पर्याप्त गर्ने हुदैन । तर, दोसो बजारमा सेयर मूल्य राम्रो रहेमा प्राथमिक बजारमा सेयर बिक्री गर्न सजिलो हुन्छ । दोस्रो बजारमा उच्च मूल्यमा सेयर बेचेर नाफा गर्न सकिने अपेक्षाले प्राथमिक बजारमा बढी भन्दा बढी सेयर किन्न मानिसहरू इच्छुक हुन्छन् । कम्पनीहरू पनि सेयर सजिलै बिक्री गर्न सकिन्छ भनेर निष्काशन गर्दछन् । दोस्रो बजारमा प्राथमिक निष्काशनको मूल्य भन्दा बढी हुने भएर नै नेपालमा प्राथमिक सेयर निष्काशनमा निष्काशित सेयर भन्दा धेरै गुणा आवेदन पर्ने गरेको छ ।

धेरै आवेदन पर्ने गरेकोले न्यूनतम दश किता त्यो पनि चिठ्ठा प्रणालीबाट सेयर बाँडफाँट गरिन्छ । त्यसैले प्राथमिक निष्काशनमा आवेदन दिने सबैले प्राथमिक निष्काशनमा सेयर खरिद गर्न नपाएको स्थिति रहेको छ । प्राथमिक बजारमा रहेको उत्साहपूर्ण सहभागिताले पर्याप्त मात्रामा कम्पनीहरूले प्राथमिक बजारमा आएर सेयर निष्काशन नगरेको स्थिति जनाउँछ । लाखौं संख्यामा नेपाली लगानीकर्ताहरू पछिल्लो समय प्राथमिक बजारमा सेयर किन्न इच्छुक र क्षमता राख्ने गरेको पाइन्छ ।

सैद्धान्तिक रूपमा हेर्दा निक्षेपकर्ताको लागि आफनो सम्पत्ति राख्ने अर्को बैकल्पिक वित्तीय उपकरणको रूपमा सेयर रहन सक्ने र उद्यम व्यवसाय गर्नेहरूको लागि बैंक ऋणको विकल्पको रूपमा सेयर रहन सक्ने हुन्छ । सेयर बजारको विकासको अवस्था, कम्पनीको वित्त व्यवस्थापनको रणनीति र सेयर लगानीकर्ताको रणनीतिसँग सेयर र कर्जाको अन्तरसम्बन्ध जोडिएको हुन्छ ।

सेयर र कर्जाको अन्तरसम्बन्धको सवालमा सेयर खरिदको लागि कर्जाको माग र आपूर्तिमात्र होइन कर्जासँग सम्बन्धित केन्द्रीय बैंकको नियमनले सेयर खरिदको लागि कर्जा उपलब्धतालाई असर पार्दछ । नियामकीय दृष्टिकोणबाट हेर्दा बैंक तथा वित्तीय संस्थाहरूको वित्तीय साधनको रूपमा रहेको कर्जाको प्रयोग र वितरण अर्थतन्त्रका विभिन्न क्षेत्रमा जोखिम विविधीकरण गर्ने गरी गर्नुपर्ने हुन्छ ताकि वित्तीय स्थायित्व कायम हुन सकोस । तसर्थ, बैंक तथा वित्तीय संस्थाहरूले निक्षेप परिचालन गरेर संकलित वित्तीय साधन कर्जाको रूपमा कुनै एक क्षेत्रमा मात्र केन्द्रित हुन केन्द्रीय बैंकले दिदैन र हुन दिनु पनि हुदैन ।

खास गरेर सेयर धितो राखेर सेयर किन्नको लागि प्रदान गरिने मार्जिन प्रकृतिको कर्जा अत्यन्त जोखिम पूर्ण हुने हुन्छ। यस्तो कर्जाको उपलब्धताले दोस्रो बजारमा सेयर मूल्य आधारभूत मूल्य भन्दा धेरै बढाउने हुन्छ । सेयर मूल्य बढ्दा थप कर्जा पाउन सक्ने र सो कर्जाले थप सेयर खरिद गर्न सक्ने हुँदा सेयर मूल्य थप बढ्ने हुन्छ । तर, कर्जाले मात्र सेयरको मूल्य सदैब बढिरहन नसक्ने हुन्छ र विभिन्न कारणले सेयर मूल्य घट्न थाल्दा ऋणीलाई मार्जिन कल हुन थाल्ने हुँदा ऋण भुक्तानी गर्नुपर्ने हुन्छ । यसले गर्दा घट्दो बजारमा सेयर बेच्नु पर्ने हुन्छ ।

यसरी घट्दो बजारमा सेयर बिक्री गर्दा सेयर मूल्य थप घट्ने हुन्छ । यसरी मार्जिन कर्जाले सेयर मूल्य बढ्ने र घट्ने भई उतारचढावको चक सिर्जना गरेर सेयर बजारलाई अत्यधिक अस्थिर बनाउँछ । हुनत, चलाख लगानीकर्ताहरूले सेयरको दोस्रो बजारको अस्थिरताबाट नाफा कमाउन सक्छन् तर धेरै लगानीकर्ताहरूले यस्तो बजारमा गुमाउन पुग्छन् । दोस्रो बजारमा वास्तवमा कसैको नाफा भनेको कसैको घाटा हुन जान्छ किनभने दोस्रो बजारमा नयाँ उत्पादन हुने भन्दा पनि सेयरको स्वामित्व एक अर्कामा परिवर्तन भएको मात्र हुन्छ । वास्तवमा दोस्रो बजारमा सेयर मूल्य मार्जिन प्रकृतिको कर्जा प्रवाहले भन्दा लाभांश बाड्न सक्ने क्षमताले निर्धारण गरेमा दिगो रहने हुन्छ र बढी उतार चढाव नआउने हुन्छ ।

५. निष्कर्ष

संस्थागत कम्पनीहरूलाई पुँजी परिचालन गर्ने सशक्त माध्यमको रूपमा सेयर बजार रहेको हुन्छ । सेयर जारी गरेर गरिने पुँजी संकलनले कम्पनीको जोखिमभार बाँडफाँट गर्दछ । सशक्त सेयर बजारले कम्पनीहरूको कर्जा प्रति निर्भरता कम गर्दछ । तर, सेयर बजार र कर्जाको अन्तरसम्बन्ध विभिन्न ढंगले कायम रहने गर्दछ । प्राथमिक तथा दोस्रो बजारमा सेयर खरिद गर्दा लगानीकर्ताले आफ्नो बचतको अतिरिक्त फाइदा देखेमा कर्जा लिएर पनि सेयर खरिद गर्न सक्छन् ।

कर्जा लिएर गरिने सेयर खरिदको अवस्थामा भने कर्जाको व्याजदर भन्दा सेयरबाट प्राप्त हुने लाभांश दर बढी हुनु पर्दछ । बढी उतार चढाव हुने दोस्रो बजारमा सेयर खरिद गर्न सेयर धितो राखेर लिइने मार्जिन कर्जाबाट गरिने सेयर खरिदले अझ बढी अस्थिरता सिर्जना गर्न सक्छ ।

दोस्रो बजारको कारोवारलाई सहज पार्न केही मात्राको बैंक तथा वित्तीय संस्थाबाट हुने कर्जा प्रवाह आवश्यक ठानिए पनि सेयरको दोस्रो बजारको कारोवार बढी मात्रामा कर्जामा भर पर्दा वित्तीय जोखिम बढ्ने सम्भावना हुन्छ । अर्थतन्त्रको समग्र अवस्था र कम्पनीको कार्य सम्पादन तथा नाफासँग तालमेल नमिल्ने गरी कर्जा बढाएर गरिने सेयरको मूल्य वृद्धि अल्पकालीन हुने हुन्छ ।

सेयरको दोस्रो बजारलाई सेयर जस्तो वित्तीय उपकरण आवश्यक परेको बखत खरिद बिक्री गर्न सकिने माध्यमको रूपमा लिनुपर्दछ न कि कम्पनीले दिने लाभांश भन्दा पनि बढी फाइदा हुने गरी सट्टेबाजी बजारको रूपमा । वास्तवमा बैंक कर्जाको विकल्पको रूपमा रहनु पर्ने सेयर बजारलाई सेयर किन्न कर्जा दिएर पुनः बैंक कर्जामा आश्रित बनाउँदा सेयर बजारको दिगो विकास हुन सक्दैन । यदि सेयर किन्न कर्जा के प्रयोग बढी हुने हो भने बैंकहरूले सिधै कम्पनीलाई नै कर्जा दिदा उपयुक्त हुन्छ ।

(श्रेष्ठ नेपाल राष्ट्र बैंकका कार्यकारी निर्देशक हुन्)

![$adHeader[0]['title']](https://bfisnews.com/images/bigyapan/1760080292_64756700.gif)

प्रतिक्रिया