आर्थिक चक्र विपरित कर्जाको अनावश्यक लक्ष्य दिदा बैंकिङ कसुरको संख्या बढ्यो, बैंकिङ प्रशिक्षक सुमन सुवेदीको लेख

- सुमन सुवेदी

- 2023 Nov 12 08:46

काठमाडौं । आर्थिक चक्र (Trade Cycle) को बिपरित कर्जामा अनावश्यक र ठूलो लक्ष्य (Target) दिइनु र त्यसलाइ तलब बृद्धि तथा पदोन्नतिको एकल मापदण्ड बनाइनु कर्जा समन्धि बैंकिङ कसुरहरुको संख्या बृद्धिको प्रमुख कारण देखिएको छ ।

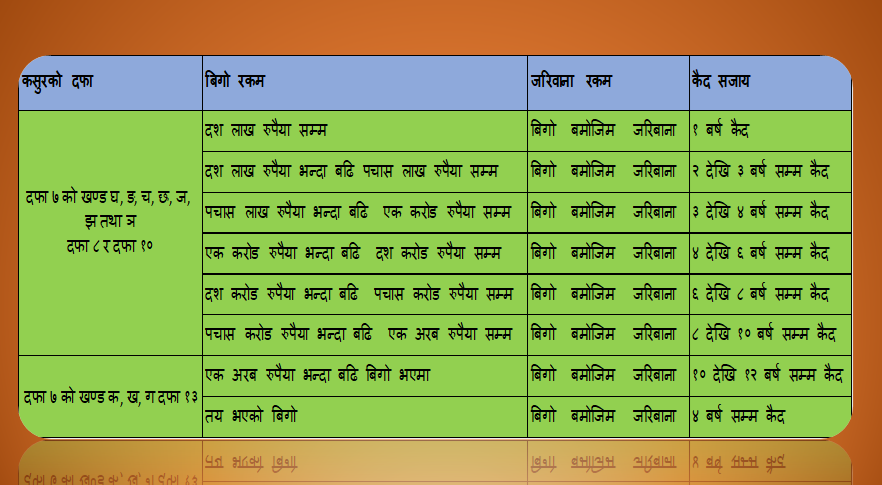

कर्जा सम्बन्धी बैंकिङ कसुरको हकमा बैंकिङ कसुर तथा सजाय ऐन

अपराधका कयौं प्रकार मध्य एक खालको अपराध त्यस्तो हुन्छ जुन अपराध गर्दैछु भन्ने ज्ञान हुंदा हुँदै जानाजान आर्थिक प्रकृतिको अनुचित लाभ प्राप्त गर्नको लागि गरिन्छ जसलाइ White Colour Crime भन्ने गरिन्छ । यो एक अहिंसक प्रकृतिको अपराध हो र यस प्रकारको अपराधहरुमा कुनै न कुनै प्रकारको छलको प्रयोग गरेर अनुचित आर्थिक लाभ लिनको लागि रचना गरिएका कृत्यहरु पर्दछन । यस प्रकारको अपराध सामान्यतया व्यापारिक तथा आर्थिक जगतका मानिसहरूद्वारा गर्ने गरिन्छ जो आफ्नो पद र पहुँचको फाइदा उठाउँदै अन्य पक्षको ठूलो रकम प्राप्त गर्न सक्षम हुने गर्दछन्। ।

यी अपराधहरू हिंसात्मक प्रकृतिका नभए पनि यसबाट ठुलो सख्यामा सर्वसाधारणहरु का साथै समग्र अर्थतन्त्रनै पीडित बन्ने प्रचुर सम्भावना रहन्छ । यस्ता ह्वाइट कलर अपराधहरूले कम्पनीहरुलाई नष्ट गर्न सक्छ, सर्वसाधारण व्यक्तिहरुको जीवनभरको बचतलाई सिध्याउन सक्छ, लगानीकर्ताहरूलाइ ठुलो रकमको घाटा गराउन सक्छ, तथा अन्ततगोत्वा बित्तिय संस्थाहरू र प्रणालीमा जनताको विश्वास समेत घटाउन सक्छ । बैङ्किङ अपराध पनि यस्तै प्रकृतिको एक White Colour Crime को श्रेणीमा पर्दछ किनकि बैंक तथा बित्तिय संस्थाहरूमा पैसाकै कारोबार हुने गर्दछ । पैसाको आवश्यकता यस्तो आवश्यकता हो जसले कनै पनि समयमा जो कोहिको पनि नियत परिवर्तन गर्न सक्ने सम्भावना राख्छ ।

बैङ्किङ अपराध को श्रेणीमा देशको बैङ्किङ तथा वित्तीय प्रणालीलाई नोक्सान पुर्याउने सबै खालका अनाधिकृत गतिविधिहरू पर्दछन । यस अन्तरगत बैंकिङ संस्थाको स्वामित्वमा रहेको पैसा र सम्पत्ति आर्जन गर्ने विभिन्न गैरकानूनी कार्यहरु पर्दछन जसलाई बैंकिङ ठगी (Banking Fraud) पनि भनिन्छ । बिभिन्न सरोकारवालाहरू जस्तै निर्देशक, कर्मचारी, ग्राहक र अन्य तेस्रो पक्षहरूले यस्ता आपराधिक गतिविधिहरू गर्न सक्छन जुन सामान्यतया White Colour Crime हो । बित्तिय प्रणालीको स्वास्थ्य संग समग्र अर्थतन्त्रको स्वास्थ्य जोडिएको हुँदा यस्ता अपराधको निरोपण सामान्य कानून र कानूनि प्रकृया बाट नगरि छट्टै कानून र द्रुत अदालती प्रकृया बाट गर्नु अपरिहार्य हुन्छ ।

यसर्थ बैंकिङ र बित्तिय प्रणालीलाई सबै प्रकारका बैंकिङ कसुर र जालसाजीबाट जोगाउन र त्यस्ता आपराधिक क्रियाकलाप गर्ने जो कोहीलाई पनि दण्डित गर्ने समान प्रचलन कायम गर्न र त्यस्ता अपराधहरूको लागि न्यायिक कार्यवाहीमा व्यवहार गर्ने अभ्यासहरु तय गर्दै हाम्रो देशमा बि सं २०६४ /१०/२३ मा बैंकिङ कसुर तथा सजाय ऐन पारित भइ कडाइका साथ लागू गरिएको हो । उक्त ऐनमा पछिल्लो संषोधन बि सं २०७६ मा भएको थियो भन्ने अर्को संषोधन हाल सम्माननिय संसदमा छलफलको क्रममा बिचाराधिन छ । बिगतका बर्षहरुमा दर्ता भएका बैंकिङ कसुर समन्धि मूद्धाहरुको संख्यामा भएको बृद्धिको दर हेर्दा अत्यासलाग्दो स्थिति देखिन्छ ।

बैंकिङ कसुर तथा सजाय ऐनका उद्देश्यहरू

# बैंकिङ प्रणालीमा बैंकिङ अपराधको कार्यलाई स्पष्ट रूपमा परिभाषित गर्न

# यस्ता कसुरमा अपराधीहरुलाइ दण्डित गरी बैंकिङप्रति आम जनताको विश्वास बढाउन

# निक्षेपकर्ता र शेयरधनीहरुको हकको रक्षा गर्न

# गुणस्तरीय, स्वस्थ, भरपर्दो र सुदृढ बैंकिङ सुबिधा उपलब्ध गराउन

# वित्तीय क्षेत्रको जोखिम कम गर्न

# बैंकिङ कसुरका प्रकार र गम्भिरताका आधारमा विभिन्न सजायको आवश्यक व्यवस्था गर्न

# धुकुटी, धितोपत्र बजार, बीमा, अन्य वित्तीय मध्यस्थ, सहकारी, वस्तु बजार आदिमा हुने अपराधहरुलाइ समेत कानूनको दायरामा ल्याउन

# बैङ्किङ क्षेत्रमा हुने अपराधहरुलाइ केलाउने हो भने अधिकांश कर्जा समन्धि अपराधहरु पर्दछन यसर्थ यस लेखमा बैंकिङ कसुरहरु मध्य पनि कर्जा समन्धि बैङ्किङ कसुरहरुको बारेमा चर्चा गर्नेछौं ।

कर्जा कारोबारका समन्धमा ऐन द्धारा पहिचान गरिएका कसुरहरु के के हुन त ?

बैंकिङ कसुर तथा सजाय ऐन को परिच्छेद २ अन्तरगत दफाहरु क्रमशः ७, ८, १०, ११ र १३ मा कर्जा कारोबारहरुमा हुन सक्ने बिभिन्न बैंकिङ कसुरहरुलाइ निम्नानुसार उल्लेख गरिएको छ ।

दफा ७ अनधिकृत रुपमा कर्जा लिन वा दिन नहुनेः कसैले पनि बैँक वा वित्तीय संस्थाबाट कर्जा लिंदा वा दिंदा देहायको कार्य गर्न हुदैन –

(क) गलत, झुट्टा वा नरहे नभएको वित्तीय विवरण पेश गरी वा कृत्रिम व्यवसाय खडा गरी कर्जा लिन वा दिन,

(ख) धितोको अस्वाभाविक ठपमा बढी मूल्याँकन गरी कर्जा लिन वा दिन,

(ग) झुट्टा विवरणको आधारमा परियोजनाको लागत अस्वाभाविक ठपमा बढाई बढी कर्जा लिन वा दिन,

(घ) आफूलाई प्राप्त भएको अख्तियारी वा स्वीकृत सीमा भन्दा बाहिर गइ कर्जा, सुविधा वा सहुलियत प्राप्त गर्न वा उपलब्ध गराउन,

(घ १) बैंक वा वित्तीय संस्थाको प्रचलित कर्मचारी प्रशासन सम्बन्धी विनियमावली वा प्रचलित कर्मचारी सापटी वा सुविधा सम्बन्धी विनियमावली बमोजिम पाउने कर्मचारी सुविधा अन्तर्गतको कर्जा वा सापटी बाहेक अन्य तवरले आफनो बैँक वा वित्तीय संस्थाबाट कर्जा वा सापटी लिन,

(घ२) बैँक वा वित्तीय संस्थाको संस्थापक, सञ्चालक, प्रचलित कानून बमोजिम वित्तीय स्वार्थ रहेको मानिने शेयरधनी वा त्यस्तो व्यक्तिको परिवारका सदस्यले आफनो बैँक वा वित्तीय संस्थाबाट कर्जा लिन,

तर मुद्दती रसिद, सुन वा सरकारी ऋणपत्रको सुरक्षणमा कर्जा लिन उल्लिखित व्यवस्थाले बाधा पु¥याएको मानिने छैन ।

(ङ) कुनै एक बैँक वा वित्तीय संस्थालाई एकपटक दिइसकेको सुरक्षण रीतपूर्वक फुकुवा नभई सोही सुरक्षण अर्को बैँक वा वित्तीय संस्थामा राखी पुनः कर्जा लिन वा दिन,

सुरक्षणको मूल्यले खामेको हदसम्म सहवित्तीयकरण सम्बन्धी प्रचलित कानून बमोजिम दोश्रो हक कायम (पारिपासु) हुने गरी कर्जा दिन वा लिन यो बन्देज लागू हुने छैन ।

(च) व्यवसाय सञ्चालन गर्न सक्ने वित्तीय हैसियत नभएको वा आफूले अनुचित प्रभाव पार्न सक्ने व्यक्तिको नाममा संस्था संस्थापना गराई त्यस्तो संस्था मार्फत वा नक्कली ऋणी खडा गरी त्यस्तो ऋणी मार्फत कर्जा लिन वा त्यस्तो कुरा जानी जानी कर्जा दिन वा कर्जा लिने वा दिने कार्य गर्न वा गराउन ।

(छ) ग्राहकको कारोबारको तुलनामा आवश्यकता भन्दा बढी कर्जा दिन ।

(ज) कर्जा सुविधा उपलब्ध गराए बापत कुनै किसिमको अनुचित लाभ लिन वा दिन ।

(झ) बैँक वा वित्तीय संस्थाका संस्थापक, सञ्चालक, प्रमुख कार्यकारी अधिकृत वा ऋण प्रवाह गर्न अख्तियारप्राप्त व्यक्तिले आफूले समेत ऋण सुविधा उपभोग गर्ने मनसायले नक्कली ऋणी खडा गरी त्यस्तो ऋणको पुरै वा आंशिक रकमको भुक्तानी लिन वा दिन,

(ञ) बैँक वा वित्तीय संस्थाको संस्थापक, सञ्चालक, प्रमुख कार्यकारी अधिकृत वा ऋण प्रवाह गर्न अख्तियारप्राप्त व्यक्तिले आफनो वित्तीय स्वार्थ गाँसिएको कुनै व्यक्ति वा संस्थाको नाममा कुनै प्रकारको ऋण प्रवाह गर्न ।

दफा ८ कर्जाको दुरुपयोग गर्न नहुनेः कसैले पनि बैँक वा वित्तीय संस्थाबाट जुन प्रयोजनको लागि कर्जा सुविधा लिएको हो सोही प्रयोजनमा नलगाई अन्यत्र प्रयोग गरी वा गराई कर्जाको दुरुपयोग गर्नु वा गराउनु हुँदैन ।

दफा १० ऋणीले रकम झिक्न र सम्पत्ति प्राप्त गर्न नपाउनेः (१)बैँक वा वित्तीय संस्थालाई तिर्नु पर्ने ऋणको भाखा नाघी कालो सूचीमा परेको ऋणीले आफूले तिर्नु पर्ने कर्जा नतिरी स्वदेश वा विदेशस्थित बैँक वा वित्तीय संस्थामा खाता खोली रकम राख्न वा त्यस्तो खातालाई निरन्तरता दिन वा सञ्चालन गर्न वा अन्य कुनै तरिकाले कुनै चल वा अचल सम्पत्ति खरिद गर्न वा त्यस्तो सम्पत्ति उपर कुनै तरिकाले हकभोग प्राप्त गर्न हुँदैन ।

तर, ऋण तिर्ने प्रयोजनको लागि खाता खोल्न वा खातामा तीसदिनसम्म रकम राख्न र चेकबाट कर्जा भुक्तानी गर्न सक्नेछ ।

(२) दैनिक जीवनयापनको लागि चाहिने आधारभूत आवश्यक खर्चको प्रयोजनको लागि तोकिए बमोजिमको रकमको हदसम्म ऋणीले स्वदेश वा विदेशमा मुद्दती रसिद, सुन वा सरकारी ऋणपत्रको सुरक्षणमा कर्जा लिन उल्लिखित व्यवस्थाले बाधा पुर्याएको मानिने छैन ।

दफा ११ ऋणीको चालु परियोजनालाई नोक्सान हुने गरी ऋण वा सुविधा रोक्न नहुनेः बैँक वा वित्तीयसंस्थाले ऋणीको कुनै परियोजनाको लागि कर्जा वा सुविधा स्वीकृत गरी पहिलो किस्ता प्रदान गरिसकेपछि पर्याप्त आधार र मनासिब कारण विना ऋणीको चालू परियोजनालाई नोक्सान हुने गरी बाँकी किस्ता कर्जा वा सुविधा दिन बीचमा रोक्नु हुँदैन ।

दफा १३ बढी, कम वा गलत मूल्याँकन तथा वित्तीय विवरण तयार गर्न नहुनेः (१) कर्जाको धितो स्वठप बैँक वा वित्तीय संस्थामा राखिने चल अचल सम्पत्ति वा गैर बैँकिंग सम्पत्तिको रुपमा रहेको बैँक वा वित्तीय संस्थाको चल अचल सम्पत्ति लिलाम बिक्री वा बैँक वा वित्तीय संस्थाको अन्य प्रयोजनको लागि मूल्यांकन गर्दा सम्बन्धित मूल्याँनकर्ताले बढी, कम वा गलत मूल्याँकन गर्नु हुँदैन ।

(२) मूल्याँनकर्ताले आफ्नो वित्तीय स्वार्थ गासिएको कुनै व्यक्ति वा संस्थाको सम्पत्तिको मूल्याँन गर्नु हुँदैन ।

(३) बैंक वा वित्तीय संस्थाबाट कर्जा वा सुविधा प्राप्त गर्ने प्रयोजनका लागि कुनै व्यक्ति, फर्म वा कम्पनी वा संस्थाले एउटै मिति वा अवधिको अलग अलग वित्तीय विवरण तयार गर्न वा गर्न लगाउन हँुदैन ।

(४) लेखापरीक्षकले कुनै व्यक्ति वा संस्थाको नेपाल सरकार, विदेशी दातृ निकाय वा अन्य निकायमा पेश गर्ने एउटै मिति वा अवधिको वित्तीय विवरणमा आफनो राय तथा ब्यहोरा नखुलाइ वित्तीय विवरणहरु फरक पर्ने गरि प्रमाणित गर्नु हुँदैन ।

कर्जा कारोबारका समन्धमा ऐन द्धारा पहिचान गरिएका कसुरहरु के के हुन त ?

ऐनका बिभिन्न दफाहरुमा उल्लेखित बिभिन्न कर्जा समन्धि बैङ्किङ कसुरहरुमा हकमा निम्मअनुसार सजायहरु तोकिएका छन् ।

# बिगो कायम गर्न नसकिने अवस्था भएकोमा कसूरको मात्रा अनुसार दश लाख रुपैया सम्म जरिबाना र दुई वर्षसम्म कैद हुनेछ ।

# कुनै संस्थाले यस ऐन अन्तर्गतको कसूर गरेकोमा त्यस्तो कसूर गर्ने पदाधिकारी वा कर्मचारी पहिचान भएकोमा त्यस्तो पदाधिकारी वा कर्मचारीलाई र पहिचान हुन नसकेकोमा कसूर गरेका बखत त्यस्तो संस्थाको कार्यालय प्रमुखको हैसियतमा काम गर्ने व्यक्ति जिम्मेवार हुनेछ ।

# बैंकिङ कसुर गर्न उद्योग गर्ने व्यक्ति वा संस्था वा त्यस्तो कसूर्गर्न अप्रत्यक्ष रुपमा संलग्न वा मद्दत पुर्याउने व्यक्ति वा संस्थालाई कसूरदारलाई हुने सजायको आधा सजाय हुनेछ ।

# बैंकिङ कसूर गर्न उद्योग गर्ने वा त्यस्तो कसूर गर्न अप्रत्यक्ष ठपमा संलग्न रहेको वा मद्दत पुर्याउने संस्था रहेछ भने त्यस्तो संस्थाको प्रमुख कार्यकारी वा पदाधिकारी वा कार्यकारी हैसियतमा कार्य सम्पादन गर्ने व्यक्तिलाई यस ऐन बमोजिम सजाय हुनेछ।

# बैंकिङ कसुरका अन्य दफाहरु सहित कर्जा समन्धि कसुरका दफाहरु ७, ८, १०, ११ र १३.बमोजिमको कसूर गर्ने व्यक्ति सम्बन्धित संस्थाको अदक्ष्य, सञ्चालक, प्रमुख कार्यकारी अधिकृत भएमा यस ऐन बमोजिम हुने सजायमा थप १ वर्ष कैद हुनेछ ।

# यस ऐन अन्तर्गतको अनुसन्धान तथा तहकिकात सम्बन्धी काम कारबाहीमा कसैले बाधा विरोध गरेमा निजलाई अनुसन्धान तथा तहकिकात गर्ने अधिकारीको प्रतिवेदनको आधारमा मुद्दा हेर्ने अधिकारीले छ महिनासम्म कैद वा पाँच हजार रुपैया सम्म जरिबाना वा दुवै सजाय गर्न सक्नेछ

बिकसित देसहरुमा बैंक तथा बित्तिय संस्थाहरु नियमन (Regulation) बाट बिनियमन (Deregulation) वा स्वनियमन (Self-regulation) तर्फ जाँदै गर्दा समेत नेपाली नियामक कडा नियमन तर्फ जानु राम्रो भने होइन । तथापि अधिकांश बैंकहरूमा विभिन्न व्यवसायिक समूहहरू हावी भएको हुँदा उनीहरुले बैंक व्यवस्थापनलाई केवल नाफा र ब्यापारिक उद्देश्यको लागि प्रयोग गर्ने गरेका पसस्त उदाहरणहरु भेट्न सकिन्छ, यस अर्थमा बिभिन्न सरोकारबालाको हित र बित्तिय स्थाइत्वका लागि नियामकले नियमन थप कडा बनाउनु अस्वभाविक भने पटक्कै होइन ।

अधिकांश बैंकहरूमा देसको आर्थिक स्थिति तथा आर्थिक चक्र (Trade Cycle) को बिपरित कर्जामा अनावश्यक र ठूलो लक्ष्य लिइने दिइने र त्यसलाइ तलब बृद्धि तथा पदोन्नतिको एकल मापदण्ड बनाइने तथ्य हामीहरुबाट लुकेको छैन । लक्ष्य प्राप्त गर्ने बेलगाम तथा अनियन्त्रित होडमा लागेर जानि नजानि बिना उचित छानबिन हचुवा को भरमा कर्जा प्रवाह गर्दा बैंकिङ कसुरमा फसेका बैंक कर्मचारीहरु प्रसस्त भेटिन्छन । तथापि कतिपय बैंकहरू खराब कर्जा बढ्नको एउटा ठूला कारण गैरतत्थिय लक्ष्य प्रणाली (Illogical Target System) पनि हो भनेर मान्न तयार छैनन किनकि उनिहरुको कार्य प्रणालीमा कनै परिवर्तन वा सुधार देखिदैन।

व्यवसायिक लक्ष्य तथा बैंक व्यवस्थापन वा सन्चालक समितिको दबाब छ भन्दैमा साबधानी र Prudential Banking Practice बिर्सिएर गलत कर्जा अभ्यासहरू पछ्याउदा बैंकिङ कसुर तथा सजाय ऐनको दायरामा परि सजायभागि भइने यथार्थ कसैले पनि बिर्सन हुन्न । सर्वसाधारण को ठुलो रकम निक्षेप तथा पूँजीको रुपमा होल्ड गर्ने बैंकिंग एक नैतिक व्यवसाय हो यसर्थ बैंकिङ कसुर सरकारवादी फौजदारी अपराधको श्रेणीमा पर्दछ ।

बैंकिंग व्यवसाय वित्तीय रुपमा पारदर्र्शी हुनुपर्दछ र यसका वित्तिय विवरणहरुको आवधिक रूपमा तथा यथास्थितिमा सार्वजनिक खुलासा (Disclosure) समेत हुनुपर्दछ । त्यसैले बैंक कर्मचारी, सन्चालक र बैंक संग कारोबार गर्ने सरोकारबाला जो कोहि तथा सर्वसाधारणले समेत बैंकिङ कसुर तथा सजाय ऐन का प्रावधानहरुको बारेमा जानकारी राख्नु बान्छनिय देखिन्छ ।

सबैलाई शुभ दिपावलीको हार्दिक मंगलमय शुभकामना व्यक्त गर्दछु ।

(पूर्व बैंकर सुवेदी नेपाल राष्ट्र बैंकको वित्तीय साक्षरता अभियानका ट्रेनर हुन् । त्रिभुवन विश्व विद्यालयका विभिन्न क्याम्पसमा अध्यापन गराउदै आएका सुवेदी सँग १७ वर्षको बैंकिङ अनुभव रहेको छ।)

यो पनि पढ्नुहोस्

राष्ट्र बैंकको एकिकृत निर्देशनको संशोधन: मूल रोगको औषधी नगरी लाक्षणिक उपचार

![$adHeader[0]['title']](https://bfisnews.com/images/bigyapan/1760080292_64756700.gif)

प्रतिक्रिया